Série Como Declarar Investimentos no Imposto de Renda | Fundos Imobiliários (FII)

Este artigo apresenta um resumo sobre a tributação dos FII (Fundos de Investimento Imobiliário). As cotas desses fundos são negociadas em bolsa da mesma forma que as ações, mas têm regras próprias no que diz respeito à tributação.

Tributação

A tributação dos FII lembra a de ações, mas com algumas diferenças. Resumindo:

- Os Ganhos de Capital (Lucros) na venda de cotas de FII são tributados à alíquota de 20%

- Não entram na isenção de Imposto de Renda para venda de cotas de até R$ 20 mil por mês

- O Imposto de Renda deve ser calculado pelo investidor com base no lucro das vendas realizadas no mês anterior e pagas por DARF até o último dia do mês seguinte

- Os custos de corretagem e emolumentos podem ser descontados do cálculo do lucro/prejuízo

- Prejuízos realizados num mês podem ser compensados com ganhos em meses subseqüentes para efeito de Imposto de Renda

- Em cada operação de venda é retido um imposto no valor de 0,005% (o famoso “dedo-duro”), mas que pode ser compensado com lucros futuros

- Os Rendimentos (Proventos) de FII com cotas negociadas exclusivamente em bolsa e com mais de 50 cotistas, para investidores Pessoa Física com menos de 10% do total de cotas são isentos de IR, como os dividendos das ações

- Os Day-Trades (operações de quantidades iniciadas e encerradas no mesmo dia e na mesma corretora) são contabilizados da mesma forma que as operações comuns, não havendo separação como nas ações. Nesse caso, o Imposto de Renda Retido na Fonte (o “dedo-duro”) é de 1% do lucro

Em relação à apuração de lucro, é a mesma coisa das ações: quando um investidor faz uma compra, deve ser calculado o preço médio (incluindo os custos!) de aquisição por cota. Se o investidor já tinha investimento naquele FII, deve ser calculado o novo preço médio ponderado por cota. Nas vendas, compara-se o preço médio de compra com o preço médio da venda para determinar o lucro/prejuízo realizado. O Imposto de Renda só é devido quando as cotas são vendidas com lucro. Valem também as mesmas observações que fiz nas ações em relação à necessidade de organização e da utilização de um bom controle de carteira e cálculo de impostos.

Declaração anual de Ações no Imposto de Renda

No caso dos FII, o administrador do fundo deve enviar um Informe de Rendimentos com as informações sobre os rendimentos (proventos) pagos ao longo do ano. Com base nisso, nos seus controles de compra e venda de cotas dos FII e no histórico de apuração de lucros e recolhimento de impostos, veja como fazer a declaração:

I. Como declarar os Rendimentos dos FII?

Os rendimentos de FII negociados exclusivamente em bolsa e que têm mais de 50 cotistas, para pessoas físicas que detêm menos de 10% do total de cotas são isentos de Imposto de Renda. No programa IRPF 2012:

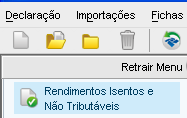

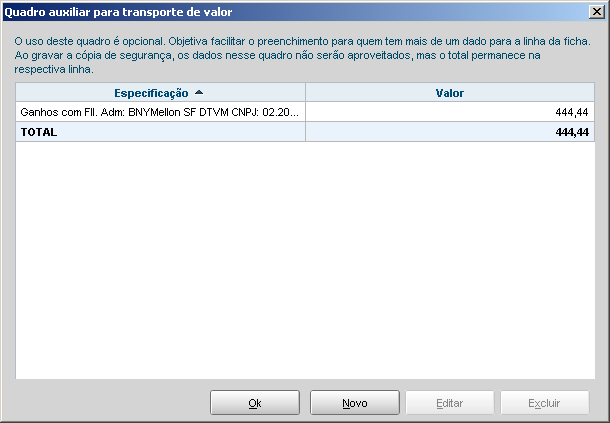

- Entre na opção Rendimentos Isentos e Não Tributáveis

- Clique no botão à direita de 15. Outros

- Clique no botão Novo

- Complete o campo Especificação com as informações do Informe de Rendimentos, além do nome e CNPJ do administrador do fundo (assim como na declaração de fundos de investimentos, não é necessário declarar cada fundo imobiliário individualmente, apenas o total por administrador)

- Clique em OK

- Se necessário, repita o procedimento para incluir os Rendimentos de outros FII

II. Como declarar os Ganhos com as vendas de cotas de FII?

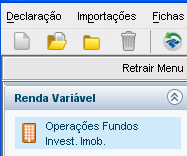

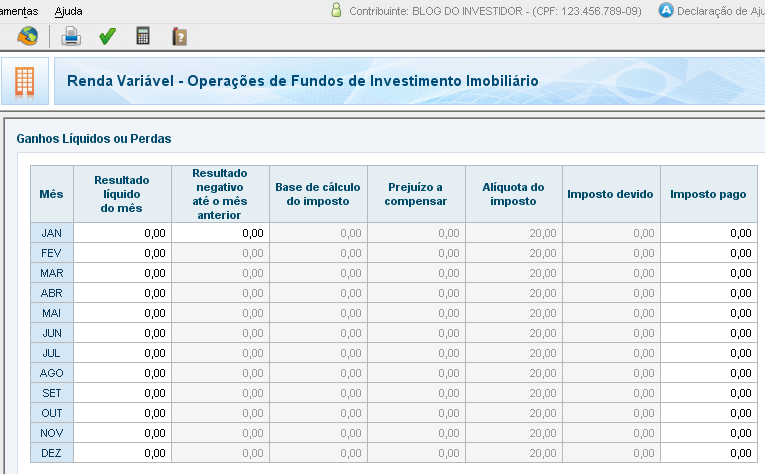

De maneira semelhante às ações, é necessário calcular o lucro com essas vendas e recolher o Imposto de Renda devido até o último dia do mês seguinte. Todas essas informações devem ser inseridas na Declaração Anual, mês a mês, semelhante às ações, mas em seção própria. Também é nessa área que são declarados os prejuízos realizados para posterior compensação. Lembre-se também que os day-trades são computados separadamente. No programa IRPF 2012:

- Entre na opção Operações Fundos Invest. Imob. do grupo Renda Variável

- Insira o valor do lucro (ou prejuízo) realizado com as vendas de FII nos meses em que houve vendas

- Especificamente no mês de JAN, insira na coluna Resultado negativo até o mês anterior eventual prejuízo a compensar que esteja acumulado na sua declaração de 2010. Caso não tenha, pule para o próximo passo

- Na coluna Imposto pago, digite os valores recolhidos por DARF mês a mês

- Em seguida, é necessário lançar também o valor do “dedo-duro” já pago. Para isso, entre na opção Imposto Pago/Retido

- Preencha o campo 03. Imposto sobre a renda na fonte (Lei nº 11.033/2004) com a soma dos valores do “dedo-duro” recolhido nos meses em que as vendas de Ações foram menores que R$ 20 mil. Essa valor pode ser encontrado nas notas de corretagem e é recolhido à alíquota de 0,005% sobre o valor bruto das vendas

III. Como declarar o Saldo investido em FII?

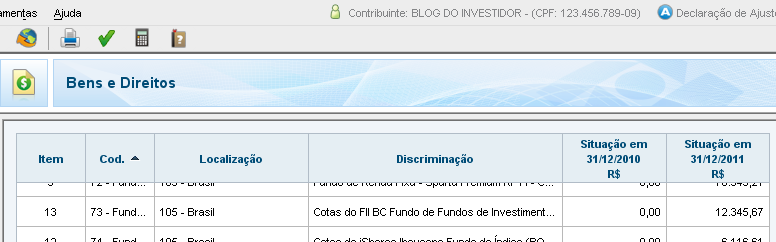

O valor que deve ser declarado na seção de Bens e Direitos corresponde ao resultado da multiplicação do preço médio de compra pela quantidade de cotas possuídas em 31/12/2012. Note que não deve ser lançado o valor das cotas atualizado, como mostra o extrato de Dezembro. No programa IRPF 2012:

- Entre na opção Bens e Direitos

- Procure entre as opções existentes se existe alguma linha com a discriminação “Cotas do Fundo de Investimento Imobiliário (FII) XYZ, CNPJ 99.999.999/0001-99. Corretoras: AAA e BBB. Quantidade: 999?. Caso já exista essa linha, selecione essa linha, clique no botão Editar e pule para o passo 5 abaixo. Caso não exista, clique no botão Novo

- No campo Código, escolha 73 – Fundo de Investimento Imobiliário

- No campo Discriminação, digite uma descrição contendo o tipo (Cotas de Fundo Imobiliário – FII), o nome e o CNPJ do Fundo. Inclua também uma referência à corretora e a quantidade atualizada de Cotas

- No campo Situação em 31/12/2011, digite o valor resultado da multiplicação do preço médio de aquisição pela quantidade de cotas

- Clique em OK

- Se necessário, repita o procedimento dos passos 2 a 6 para incluir o investimento em outros FII

Você tem mais algum investimento? Veja o guia passo a passo para declarar outros investimentos no seu Imposto de Renda!

Ulisses Nehmi é editor do Blog do Investidor e profissional da área de investimentos.

Estou muito feliz em ter achado esse blog que esta me sendo muito útil.

Tenho duas dúvidas.

A PRIMEIRA:

Meu fundo imobiliario trocou de administrador durante 2011. Então, eu tive duas fontes pagadoras, para o mesmo fundo.

Devo colocar as duas fontes pagadoras ? Mesmo sendo para um único fundo ?

A SEGUNDA:

Comprei em 2011 200 cotas de um FII por 100,00 e mais 181 ( do mesmo fundo ) por 111,00. O valor que tenho que declarar, no saldo investido, seria o real valor pago na data de cada compra ou o atualizado de dezembro ? Não me ficou bem clara a parte em que você fala – resultado da multiplicação do preço médio de compra pela quantidade de cotas possuídas.

Me desculpe se a dúvida é boba, mas estou bem perdido com isso.

Agradeço se puder me ajudar.

Obrigado !

Thiago,

Sobre a 1.a dúvida, tem gente que opta por declarar como fonte pagadora de fato a administradora do FII, e não o FII em si. Nesse caso, seria interessante declarar ambas, mesmo que estejam relacionadas ao mesmo FII.

Já na pergunta 2, você declara pelo valor de compra, e não pelo valor de mercado de dezembro.

Abs

Ulisses, ótimo post, bastante esclarecedor.

Gostaria de saber se posso abater lucros na venda de FII’s com prejuízos obtidos na negociação de ações.

Outra dúvida não tão relacionada, posso abater lucros de day trades com prejuízos na negociação não-daytrade de ações?

FIIs separam-se das ações.

day-trade separa-se das outras formas de negociação de ações também.

Quando foi lançado o FI RB AGRE adquiri algumas cotas, mas somente o ano passado soube que os rendimentos que vinha recebendo mensalmente, parte dele não eram rendimentos, mas sim amortização, embora não tenha recebido nenhum demonstrativo oficial disso. Completa novidade pra mim que já possuo outros FI.

A minha duvida é com relação a declaração de bens no imposto de renda, pois venho lançando como saldo em 31.12 o valor original de aquisição (suponho este valor agora seja menor, já que vem sendo amortizado), pois o informativo do banco para fins de IR só informa os rendimentos e quantidade de minhas cotas.

Poderia de me dar uma orientação de como agir neste caso, pois os demais FIs que possuo não fazem essas amortizações?

Tenho a mesma duvida. Além de que se tenho de lançar as amortizações nos rendimentos isentos não declarados e onde?

Vamos raciocionar com um exemplo: “faz de conta” que seu único patrimônio é um FII com amortização e que você não tenha nenhuma outra renda.

Digamos que você tinha R$ 100 em conta-corrente e comprou R$ 100 de FIIs. Isto é um fato permutativo, não se tratando de renda, ok? Se não acontecesse mais nada durante o ano, você apenas iria mudar o código do bem na declaração de bens.

Entretanto, durante o ano, aoós comprar o FII, você recebeu R$ 30 de amortização, depositados em sua conta-corrente. Isto também é um fato permutativo, não caracterizando renda, pois você continuou com os mesmos R$ 100 iniciais. O detalhe é que R$ 30 estão na conta-corrente, devendo constar na declaração de bens com o correspondente código; o FII, também declarado em seu devido código, será de R$ 70 (R$ 100 menos R$ 30 de amortização).

Na prática, o “chato” é você ter de levantar os valores recebidos como amortização para abater do valor de compra do FII, uma vez que não há obrigatoriedade dessa amortização constar no Informe de Rendimentos; este tem de demonstrar apenas os rendimentos recebidos que, para pessoas físicas, via de regra constituem-se em rendimentos isentos e não tributáveis.

Ulisses, em todos os outros lugares onde li, FIIs não tem a isenção de R$20.000,00. Por favor, se você tem outra referência (lei, decreto, etc), esclareça.

Abraços

Ótimo post

Até prova em contrário acho que tem isenção até vendas de R$ 35.000,00 – A lei fala que o limite é de R$ 20.000,00 para vendas de ações e de R$ 35.000,00 para outros bens. A não ser que tenha alguma coisa específica contra, acho que as cotas dos fundos imobiliários são outros bens,

Abs.

Claudemir,

Acho que se vc fizer assim corre o risco de ficar retido na malha fina.

veja a instrução 5232 da RFB. http://www.receita.fazenda.gov.br/pessoajuridica/dirf/Mafon2002/rendcapital/aplicacaofinanfuninvestimobiliario.htm

Ulisses,

Boa tarde!

Estou com uma dúvida na questão de IR retido na fonte, refrente ao ganho de capital de venda de FII. Pelo que li na matéria acima a venda de cotas de FII, tem recolhimento de IR na fonte, minha dúvida é se as cotas de FII negaciadas em bolsa são consideradas renda variável?

Como sabemos a tributação sobre o ganho liquido de FII é de 20%, não entra na tributação referente a ativos de RV negociados em bolsa que é de 15%, fora essa questão tem a do IR “dedo duro” (0,005%) que pela lei 11.033/2004 incide para vendas de R.Variável. Lendo sua matéria no item 6 fiquei com dúvida, teria como me esclarecer?

Obrigado.

Pelo que sei o ganho de capital com FII negociado em Bolsa e considerado renda varivel sim, e qualquer ganho que seja sobre a venda deve ser tributado a 20% e não é retido na fonte, o recolhimento fica por conta do contribuinte.

A isenção de 35.000,00, são apenas para cotas não comercializadas em Bolsas de valores, que não são consideradas renda variavel

Ulisses, posso compensar perdas na venda de ações com ganhos na venda de Cotas de FII, para efeitos de cálculo do IRRF?

não sabia da regra “Não entram na isenção de Imposto de Renda para venda de cotas de até R$ 20 mil por mês” e tenho rendimentos de 2011 que não recolhi DARF como faço para quitar isso? Qual o código da DARF de recolhimento?

Qual o código do Darf?

codigo para recolhimento da DARF

DARF 6015.

Gostei do post, muito útil e esclarecedor. Parabéns e obrigado por dividir seus conhecimentos conosco.

Olá. Eu investi desde o início do Ano em ações tive alguns ganhos e perdas. Utilizei meu dinheiro quado sai de uma empresa que trabalhava em São Paulo. As perdas somam quase 70% de meu capital. Eu posso declarar essas perdas para deduzir lucros futuros e os ganhos que tive nesse período. Abraço e ótimo Blog.

Pessoal, até agora não obtive esclarecimentos suficientes e tranquilizadores sobre a diferenciação de FIIs final 11 ou 12 contra 11B e 12B

Quanto ao 1º tipo, tudo bem que seguem o tratamento tributário de Renda Variável (sem considerar o limite mensal de vendas até R$20mil).

Mas os sufixos B, negociados pelas corretoras em Balcão? Alguns dizem com base em orientações do Perguntão da RFB que seriam considerados Ganhos de Capital, portanto com tratamento tributário diferente (Isentos ganhos de R$35mil por FII no ano etc. etc.) Podem explorar melhor o tema? Obrigado

Pessoal,

Segue minha dúvida:

Tenho prejuízos acumulados em ações. Posso compensar com o ganho obtido na venda de cotas de FIIs?

Grato,

Alexandre

Não Alexandre. Como prejuízos em daytrade só podem ser compensados em operação de daytrade, assim também são as operações com FII.

Pessoal, estava indo fazer o pagamento de I.R. referente à venda de FII em dezembro e pairou essa dúvida quanto à obrigatoriedade ou não de pagamento. No link “ajuda” presente no programa GCAP2012 está presente a informação:

2.Alienação de bem ou direito ou conjunto de bens ou direitos de mesma natureza, em um mesmo mês de valor até:

I- R$ 20.000,00 no caso de alienação de ações negociadas no mercado de balcão;

II – R$ 35.000,00 nos demais casos;”

Verifica-se que ele limita 20.000,00 para ações e coloca 35.000 para os outros casos. Tendo em vista que FII não é uma ação, por que ele não se enquadraria nestes “demais casos”.

respondo sua dúvida abaixo Fred.

Eu tinha a mesma dúvida do Fredbsb. Já tentei várias fontes e ninguem sabe ao certo. As pessoas afirmam que os FII não se enquadram. Será?

Muito esclarecedor.

Ganhos ou perdas na negociação em bolsa FII só podem ser compensados em negociaçoes com FII.

Também entendi que o imposto é de 20% sobre o ganho líquido em qualquer valor de ganho apurado na venda.

No caso do FII RBAG11 que foi completamente amortizado, como fazer na declaração se você adquiriu as cotas com ágio e a amortização foi menor????exemplo adquiri estas cotas a R$20 e na amortização foi aproximadamente R$10 sendo que depois disso o fundo parou de ser negociado, essa diferença é o que, aonde ela entra?

“Essa diferença” é, pura e simplesmente, prejuízo.

Como o fundo foi “extinto” somente em 2013, apenas na declaração anual de bens de 2014, ano-base 2013, você declarará RBAG com valor R$ 0,00 na coluna “situação em 31/12/2013”.

Na declaração corrente (2012/2013), se você recebeu valores a título de amortização durante 2012, estes deverão ser deduzidos do valor de aquisição (o preço que você efetivamente pagou por RBAG), justificando assim sua variação patrimonial.

Adquiri um imóvel em 2011 com financiamento pela caixa, no ano passado declarei o valor dele total em Bens e Direitos, e referente aos valores a serem pagos em Dividas e Ônus Reais, gostaria de saber se devo declarar novamente este imóvel, colocando em Bens e Direitos o mesmo valor da compra tanto na situação em 31/12/2011 e 31/12/2012 e o restante da Divida como fiz no ano passado. Desta maneira esta correto?

Olá !!! Vendi umas cotas de um FII do BB em dez/12, auferi lucro. Recolhi o IR devido por DARF em jan/13. Qdo vou declarar o dedo duro, o sistema da receita da erro. Nos ganhos liquidos ou perdas, eu declarei o lucro, mas não o IR pago pois só o fiz já em 2013. O que devo fazer, não coloco o dedo duro este ano e deixo para o ano que vem ? O valor total de venda foi de R$ 24.502,00, LL Tributável de R$ 4.394,08, IR de fonte R$1,22 e recolhido por DARF em jan/13 de R$877,60.

respondido abaixo