Eis que chegamos a mais um artigo explicando um conhecido produto financeiro: o seguro. Mas será que vale a pena fazer um seguro?

A resposta é clara e fácil, e talvez surpreendente para os leitores do Blog do Investidor: SIM, vale a pena fazer um seguro!. Mas atenção: Vale a pena desde que você saiba qual a real finalidade de um seguro.

Falo isto porque as pessoas confundem seguro com investimento, quando eles são coisas totalmente distintas. E já adianto: Seguro não é uma forma de investimento

Mas por que seguro não é investimento?

Investimento, como tentei definir no artigo Vale a Pena Investir em Bitcoin?, é aplicar recursos com a intenção de obter retorno.

E este não é o objetivo de um seguro.

Você não adquire um seguro com o objetivo de ter um retorno, e sim de se proteger contra uma possível perda maior. O seguro é feito para perder menos, e não para ganhar.

Quando você faz um seguro, você não tem a intenção que o sinistro ocorra (salvo no caso de fraudes).

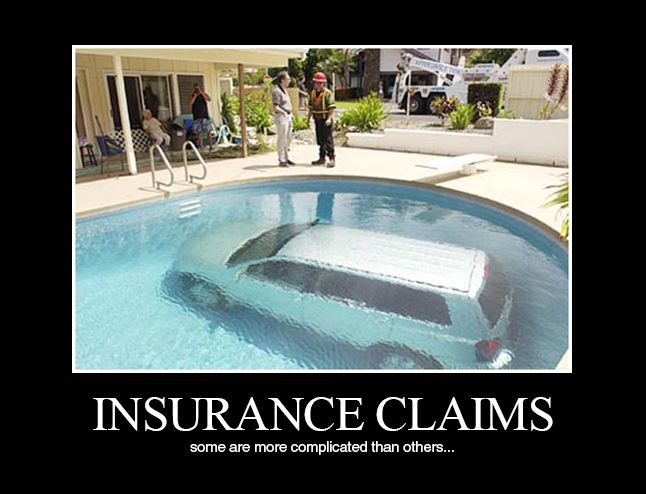

Lembrando que sinistro é o evento do qual a pessoa é segurada. No caso do seguro de vida, o sinistro normalmente é perder a vida, no caso do seguro de um carro, é dele ser roubado/bater e etc. Concordam agora como ninguém quer que um sinistro ocorra?

Bom, já entendemos que seguro não é um investimento, mas por que eu estou falando isso se é tão óbvio?

Seguro não é uma boa forma de guardar ou poupar dinheiro

Mesmo não sendo um investimento, muitos corretores utilizam o seguro como uma forma de poupar dinheiro, e o vendem como um seguro de vida.

O famoso “seguro resgatável” é o nome do embrulho, com a promessa/intenção de que um boleto todo mês de um valor razoavelmente baixo seria uma boa forma de guardar dinheiro. Explicarei adiante com mais detalhes o que é um seguro resgatável, mas por enquanto vamos tentar entender por que ele não é uma boa forma de guardar dinheiro.

Olha, neste caso eu posso comparar facilmente esta maneira de poupar dinheiro com um título de capitalização, que bem descrevi neste artigo: Título de Capitalização vale a pena? Não!

Quando o corretor te apresenta este produto, ele parece fazer todo o sentido. Mas já reparou que no folder que te apresentaram não tem praticamente nenhum número concreto de rentabilidade? E se tem, não é totalmente claro quanto rende?

A razão é que, se você fizer as contas, vai ver que o seguro de vida resgatável é uma péssima forma de guardar dinheiro.

Ao fazer as contas você vê que, por mais que a correção pareça razoável (alguns oferecem algo como IPCA+X% ao ano), esta correção se dá em cima de uma parcela bem menor do que você guardou, assim como no título de capitalização.

De que adianta ter um rendimento até que razoável, se logo na entrada uma grande parcela do que você poupou é subtraída?

Exemplo exagerado: De uma parcela de R$ 1.000, R$ 500 são subtraídos no início, então apenas R$ 500 rendem. No final das contas, mesmo que o rendimento seja 100%, o retorno efetivo pro investidor será nulo.

A conclusão dessa etapa é a seguinte: em um investimento o que importa é o quanto de dinheiro você consegue resgatar, comparado com quanto investiu. Ao fazer apenas esta simples conta você verá o quanto que não valeu a pena.

Mas e a parte do seguro?

Ok, já entendemos que não é investimento e que também não serve para guardar dinheiro.

Agora vamos entender por que seguro vale a pena fazer em muitos casos.

Um seguro é, simplificadamente, quando você paga um valor inicial menor (chamado de prêmio) para que, no caso de um sinistro, você receba um valor pré-combinado. Simples assim.

Então, como uma forma de se proteger de algum tipo de risco e dormir tranquilo, faz todo o sentido fazer um seguro. Se você é ainda de um grupo de risco (ex.: recém carta de motorista, tem problemas cardíacos, etc), faz ainda mais sentido, por mais que o seguro seja mais caro para você.

“Ah mas em 10 anos o que eu pago de seguro por ano é suficiente para comprar um carro novo”. Pode ser, mas também algum sinistro pode acontecer no meio do caminho. E você só saberá disso depois que esses 10 anos passarem.

A verdade é que o seguro realmente é caro estatisticamente (ele não vale a pena matematicamente falando), por 2 motivos principais:

- a seguradora tem que ganhar dinheiro (e ela ganha MUITO), e não podemos esquecer também das comissões dos corretores,

- os perfis dos segurados são muito diferentes, mas os cálculos do prêmio que você tem que pagar são feitos por uma média bem enviesada pra você pagar mais.

Mas estamos falando só de estatística, e da financeira.

Existem muitos outros fatores importantes que são bem relevantes, como tranquilidade e segurança. E o peso destes fatores é muito grande e pode até tender ao infinito (no caso de um seguro de vida, por exemplo).

E é por isso que fazer um seguro pode valer a pena.

Seguro resgatável vale a pena?

Já vou ser claro: Não, este tipo de seguro normalmente não vale a pena. Por mais empolgante que possa ter sido o discurso do seu corretor/amigo/parente, a verdade é que um seguro resgatável não vale a pena para a maioria dos trabalhadores.

O seguro resgatável (também conhecido como dotal misto) é bem interessante e fácil de vender, e virou o produto da moda, pelo menos entre meus amigos. Já recebi no whatsapp mensagens de mais de 10 amigos diferentes: “Vale a pena fazer um seguro resgatável?”, “Você já ouviu falar do Lifeplanner da Prudential?”, dentre outras. Aliás foi por isso que escrevi este artigo.

Afinal, quem não quer um seguro que você recebe seu dinheiro no final se não utilizar? Parece sem contra indicação, não é? Se o segurado falece (ou fica inválido), o seguro paga, se o segurado não falece no final da apólice, o seguro também paga. Ou seja, o segurado sai sempre ganhando e a seguradora perdendo?

A verdade é que é possível fazer a analogia besta de um seguro resgatável com um pato. O pato faz um monte de coisa, mas não faz nada direito. Ele anda, mas anda todo torto. Ele sabe nadar, mas não nada muito bem. Ele também voa, mas não é muito bom nisso também.

E o seguro resgatável é exatamente o pato. Ele quer ter as características de uma poupança/investimento (guardar dinheiro e ter rendimento) e um seguro ao mesmo tempo. Mas na realidade é um péssimo investimento, e um seguro muito caro.

Da parte de investimento já expliquei o motivo…

Mas por que o seguro resgatável é um seguro caro?

Este é um pouco mais difícil explicar, mas vamos lá.

Primeiro que o custo deste seguro é o valor que é descontado (o valor que deixa de render depois), e este valor é bem superior ao que você pagaria em um seguro “normal” equivalente. Ou seja, se você quer ter um seguro de vida, é mais barato fazer um seguro normal, sem ser resgatável.

Segundo que estes seguros resgatáveis tem sempre uma característica, que quando apresentada da forma correta (e isso é um mérito do corretor), ela parece ser ótima, mas na verdade ela encarece o produto. Esta característica é o de ter apenas a correção pelo IPCA ao longo da vida. O vendedor demonstra esta característica como sendo boa, já que a pessoa poderia contratar este seguro resgatável pela vida inteira, e as parcelas só aumentariam de acordo com a inflação.

Mas exatamente isso que deixa este tipo de seguro mais caro. Um seguro de vida normalmente tem o prazo definido de 1 ano só, e há diversos cálculos padrões para se chegar no valor do prêmio, tais como idade, estado civil, emprego e etc. A cada ano, sua apólice de seguro é revisada para cima, não só utilizando a inflação, mas também o aumento do seu nível de risco (é obvio entender que um seguro de vida de alguém mais velho é mais caro que alguém mais novo, certo? Logo, de um ano para outro o valor do prêmio do seguro aumenta mais que a inflação)

E como não há almoço grátis, o seguro resgatável e sua característica de não revisar a parcela do seguro no meio do caminho além da inflação, acaba tendo um valor muito mais elevado no início. E isso é ruim, pois no começo (quando você tem menos dinheiro) você acaba pagando mais proporcionalmente que no fim (quando você tem mais dinheiro).

Peço desculpas mas é meio complicado explicar este segundo ponto, mas em resumo: o seguro resgatável é mais caro que um seguro equivalente normal, simplesmente porque não há almoço grátis. Se você tem “benefícios” a mais, você paga mais. E nesse caso é bem mais.

E quando o seguro resgatável vale a pena?

Tem alguns casos que o seguro resgatável pode valer a pena.

Eles são principalmente para pessoas que não se enquadram na famosa CLT, isto é, para os autônomos. E neste grupo podemos citar alguns médicos, motoristas de Uber, trabalhadores informais, trabalhadores em geral que recebem por hora e etc.

Estas pessoas tem uma característica em comum: eles ganham proporcionalmente ao tempo de trabalho. Se eles se machucam e não podem trabalhar, então eles deixam de ganhar. Se eles tem uma diarreia e não vão trabalhar, eles deixam de ganhar. Se eles tiram férias, eles também deixam de ganhar. E o óbvio: os custos fixos continuam iguais.

Para estas pessoas, pode fazer sentido um seguro destes, mas não pelo fato de ser resgatável, e sim pelas cláusulas que este tipo de seguro costuma ter, que “indenizam” o segurado por dias não trabalhados, por invalidez e etc.

Tem várias outras coisas boas neste seguro resgatável

Claro, como há vários produtos no mercado, há diversos benefícios, prós e contras diferentes.

Tem um benefício que é poder escolher o beneficiário deste “investimento”, por exemplo.

O fato é que infelizmente eu não consigo aqui analisar todos eles, até porque muitos não são avaliáveis de forma quantitativa e financeira para eu poder fazer uma comparação simples.

Mas a conclusão do artigo, e o que você precisa realmente saber é o seguinte:

Quer investir e ter um seguro de vida ao mesmo tempo? Ótimo! Mas faça os 2 de formas separadas. Há ótimos investimentos disponíveis no mercado, e também há seguros de vida com valores honestos.

Se você deseja receber nossos próximos artigos assim que forem publicados, cadastre seu e-mail abaixo. Fique tranquilo, nós não enviamos spam.

Vitor Nagata é editor do Blog do Investidor e profissional da área de investimentos.

Mto bom, Vitor… já mandei o link desse artigo para um monte de amigo meu!

Cassio, muito obrigado pelo comentário e por compartilhar o artigo!

Abs!

Tive a proposta de um life planner da prudential esta semana, e o artigo ajudou bastante! De fato, como autônomo, tem todos estes benefícios que foram citados no artigo, para invalidez, sair do trabalho por uns dias etc.

Mas estive muito na dúvida quanto ao resgate do prêmio, se valeria a pena ou não. Obrigado pelos esclarecimentos.

Eduardo, muito obrigado pelo comentário!

Abs!

Boa tarde!

E vc fechou com a Prudential? Eles também me ofereceram e fiquei na dúvida.

Achei a avaliação um tanto quanto superficial e bastante errônea, em alguns aspectos.

A correção de diverso seguros de vida resgatáveis não é apenas sobre a inflação – a diferença é que nem todo prêmio pago é revertido para reserva – e isso pode ser identificado pelo próprio segurado nas condições gerais (leitura simples e fácil).

Correto não tem mérito por dizer a verdade – é obrigação.

Muitos pensam que o papel do corretor é vender seguros, mas o real papel do corretor é ajudar o cliente em momentos que ele mais precisa – no momento do sinistro!

A principal característicxa do Seguro de Vida Resgatável não é a Provisão Matemática a receber, e sim de que se trata de um produto que é vitalício (cobertura até os 100 anos ou o segurado recebe o capital segurado em Vida após esta idade.)

O Dotal não é o seguro de vida resgatável, e sim uma modalidade do mesmo.

As maiores seguradoras não efetuam revisão de prêmio a ser pago anualmente, nem por idade e nem por risco, apena pelo IPCA (mesmo índice que irá corrigir o prêmio pago, faz todo sentido né:!)

Acho que essa discussão é muito saudável porque o Brasil tem hoje uma demanda de seguros que a maioria das pessoas por visão simplista não consegue compreender – Isso é papo pra muito café…

Exemplo rápido:

O Brasil sofreu um boom imobiliário nas últimas décadas.

Imóveis que custavam R$ 300k hoje são avaliados em mais de R$ 3 mi – posso te apresentar alguns estudos que consideram a cidade do Rio de Janeiro, por exemplo.

Pense no ITCMD desta família… (o RJ teve aumento de ITCMD recentemente) qual seria a melhor forma de garantir que esta família não terá seu patrimônio dilapidado, problemas de litígio, ou mesmo imbróglio jurídico?

No Japão, quase 90% das famílias contam com seguro de vida – Estamos longe demais demais de uma cultura japonesa… certamente.

Marina, muito obrigado pelo comentário!

Mesmo em um artigo consideravelmente longo como este, é impossível não ser superficial, por isso já peço desculpas, mas não consigo abranger e explicar todas as possibilidades. De qualquer forma gostaria de saber onde ele foi errôneo, já que no seu comentário você não apontou nenhum erro (inclusive há algumas informações não verdadeiras).

Você provavelmente deve ser corretora de seguros, e lhe asseguro que este artigo não foi feito para atacar nem ofender corretores, até porque eu defendo que fazer um seguro vale sim a pena, e que a decisão não deve ser somente financeira (o que favorece ainda mais fazer seguros).

Foi um artigo feito para esclarecer que não há produtos milagrosos, e principalmente que não há almoço grátis.

Por fim, sobre seu exemplo, concordo totalmente que sob a perspectiva de um planejamento sucessório, uma previdência privada pode ser benéfica. Mas isto é assunto para um outro artigo.

Abs!

Muito esclarecedor este artigo. Me ajudou a decidir sobre fazer ou não um seguro resgatável de acordo com meu perfil!

Parabéns pelo artigo, muito bom!

A questão do seguro de vida é muito particular e depende do objetivo de cada um, como explica no artigo. Realmente não se iludam, não existe almoço grátis kkkk alguém sempre está ganhando dinheiro com você, basta saber se pra você serve ou não!

Eu já fiz reuniões com life planners e nunca fechei, acho estranho que só trazem as coisas boas mas não falam da parte ruim (lógico), por exemplo: é ótimo ter uma garantia de receber uma diária por invalidez devido acidente e tal, porém essa diária você só tem direito SE estiver hospitalizado, ou seja, quebrou a perna e está em casa o problema é seu, não há cobertura neste caso, então cuidado. Outro detalhe é que existem doenças que não entram na cobertura também… vale a pena investigar muito antes de entrar nisso.

Parabéns pelo artigo!

poucas vezes vi um artigo tão esclarecedor

Oi Vitor. Tudo bem?

Me tira uma dúvida?

Você faz análise de investimentos ou acha que as grandes empresas hoje que fazem análise de investimentos (ou até trabalham como corretoras) fazem isso de graça?

Não faz sentido colocar que não existe almoço de graça (pois isso não existe em lugar algum) – chega a ser tendencioso para influenciar que corretores mentem. É óbvio que corretores (como eu) recebem pelo trabalho (nada mais justo). Assim como as pessoas que fazem análise de investimento (também, extremamente justo). Mas por exemplo: uma pessoa com 1M em patrimônio que acaba falecendo. Qual investimento poderia fazer o inventário do patrimônio (que hoje no Brasil pode custar em torno de 10%) sendo que o inventário precisa de liquidez e o 1M de patrimônio não pode ser vendido ou “sacado” devido à morte da pessoa que tinha o patrimônio?

Seguro NÃO É investimento. Eu entendi que você tentou de alguma forma explicar que pode ser bom em alguns casos, mas foi bem tendencioso.

Andrews, tudo bem?

Faz bastante tempo que não posto nem artigos nem respostas aqui, mas acho que seu comentário merece uma resposta.

Antes de tudo, gostaria de pedir desculpas se fui tendencioso ou se ofendi a sua profissão, em nenhum momento foi minha intenção.

Diante disso, vou tentar explicar meus pontos.

No artigo, quando mencionei “almoço gratis”, quis me referir a benefícios de um produto. Se você tem um benefício a mais que outro produto, você está automaticamente pagando mais caro por isso, e não há problema algum, desde que você saiba disso. A questão é deixar claro que não há produtos milagrosos. Não é uma discussão sobre a remuneração de um de outro, e sim sobre as características de um produto, e o preço a ser pago por isso.

Sobre seu exemplo, eu concordo totalmente, inclusive já respondi outro corretor logo acima sobre isso. Para planejamento sucessório a lógica é bem diferente e faz total sentido fazer um seguro.

Por fim, queria lembrar o segundo parágrafo do meu artigo que responde com um grande SIM: vale a pena fazer um seguro. Mas como você mesmo disse, seguro não é um investimento.

Abs!

*Método Milionário*

O que é o Método:

Simples método que vai te fazer ter o EXATO resultado de um profissional, mesmo se não souber nada sobre o Mercado

Acesse o link para descobrir: bit.ly/MétodosMilionários

No momento em que vc fala que a correção não é sobre o valor total, só sobre uma parte, deu até o exemplo exagerado, eu não entendi. Pode me explicar mais detalhadamente como funciona esse correção e porque não é aplicada sobre o todo? desde já muito obrigado!

Erik, se vende um retorno de X%, mas esses X% não são sobre o todo que você “investiu”, e sim sobre uma parcela menor. Ou seja, na prática o retorno é bem menor. É exatamente como no exemplo exagerado que fiz, mas se vc quiser o valor exato do seu plano, só perguntando pro corretor.

Obrigado!

Vou tentar explicar de uma forma simplória.

Tem um cara na seguradora que estudou mais que eu e você que lê este, que já precificou o prêmio do seguro no tempo e o reajuste do prêmio pelo IPCA é só para atualizar o deságio.

Resumindo, o valor pago o mínimo forma sua reserva matemática a receber ou o termo técnico PMBAC ou PMBC.

Sendo assim, para um exímio investidor, a idéia não parece muito inteligente.

Afinal, então qual é o benefício?

O benefício está em você viver muito mais do que a seguradora precificou, o que pode acontecer porque nada é impossível. Isso é benefício? Sim, porque assim como o IPCA reajusta a parcela o capital segurado também é reajustado. Na verdade nem sei se vale a pena! Como disse a princípio tudo já foi precificado.

Agora quanto aos demais benefícios. Não é bem o caso da diarréia, na maioria dos casos esse seguros vem com uma cobertura de internação hospitalar que tem uma franquia de 5 dias e que eu me recorde… nunca vi ninguém internado com caganeira por mais de 5 dias e nem 1.

O seguro não te dá direito de gozar de férias nesse caso você terá que solicitar o resgate de parte da reserva ou toda ela. Que convenhamos é irrisória e você vai desistir.

Segundo minha humilde opinião, o mais acertado é caminhar com as duas pernas. Como assim?

Seguro padrão e concomitante a isso fazer de fato investimentos que lhe trarão um retorno financeiro, lembrando que seguro não é para trazer retorno financeiro e sim mitigar um dano provável mas inesperado.

Quanto a seguros no mercado, o cardápio é amplo. Mas vamos nos ater ao de pessoas.

O mercado segurador disponibiliza os seguintes seguros:

Renda (seguro de invalidez temporária).

Vida (o óbvio, se você morrer e pode prevê antecipação por doença terminal).

Invalidez permanente (sequelas permanente e irreversível, pode ser total ou parcial)

Internação hospitalar.

Doenças graves.

Despesas médicas.

Assistência funeral.

Acho que é isso, caso alguém saiba de mais algum acrescente nos comentários. Mas por favor nada de invalidez parcial, etcs. Pois já estão nos conceitos básicos do seguros de pessoas transcritos acima.

Só finalizando, o mercado segurador tem como investimentos os planos de previdência privada que diferente dos fundos de investimentos não tem o famoso come cotas. Fundos de investimentos são comercializados por instituições financeiras.

Enfim, tá com dúvidas ainda??? Me mande um e-mail: [email protected].

Um abraço, espero ter ajudado.

Nunca entendi muito bem o funcionamento dos seguros de vida. Deu pra esclarecer bastante minhas dúvidas. Obrigado pela publicação. Ótimo trabalho de vocês no Blog do Investidor.

Abraços,

Gustavo Woltmann

você precisa entender totalmente o movimento do mercado devido à sua natureza instável, e é por isso que estamos aqui, para orientá-lo com as informações de criptografia, sinais e bombas de moedas mais recentes. Assim, você pode obter o melhor lucro deste mercado complexo do cyrpto … Envie-me uma mensagem agora para obter toda a ajuda necessária em relação ao investimento do cyrpto para que possa ganhar semanalmente.

Whatsapp: +1 918 373 9661

ideia de renda extra online nesse video https://youtu.be/vyVG8xfybO4