Um conceito que parece simples mas não é, é a diferença entre investir e emprestar dinheiro.

Quando você investe em títulos públicos, você empresta dinheiro ao governo. Quando você investe em debêntures, você empresta dinheiro a uma empresa. Quando você investe em um CDB, você empresta dinheiro ao seu banco.

Você leitor do Blog já aprendeu qual o verdadeiro papel dos bancos, certo?

Não, não é oferecer produtos aos clientes, nem muito menos oferecer boas opções de investimento. O objetivo principal dos bancos é emprestar dinheiro.

Para isto eles buscam captar dinheiro no mercado pagando o mínimo possível (rendimento de seu CDB, por exemplo), e ao conceder empréstimos a terceiros, buscam cobrar as maiores taxas possíveis. É o conhecido spread bancário, e é como os bancos ganham (muito) dinheiro, já que taxas superiores a 10% ao mês são comuns.

Mas como os bancos conseguem emprestar dinheiro a taxas tão altas assim?

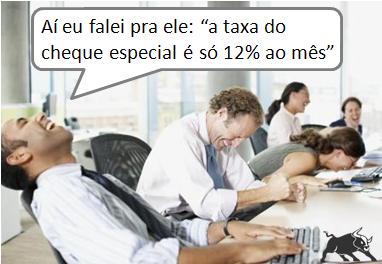

Além de contar com o povo brasileiro e sua educação financeira precária, os bancos “maquiam” ao máximo seus produtos de empréstimo de forma que pareçam um bom produto ou vantagem do banco.

Outra estratégia comum é sempre mostrar as taxas de juros em números mensais, pois já vimos neste artigo que não é positivo comercialmente informar que o juros de crédito rotativo é 333% ao ano.

Tá, mas eu nunca peguei dinheiro emprestado do banco nem financiei nada, o que eu tenho a ver com isso?

Amigo, é aí que você se engana.

Conforme já falei, este “empréstimo” de dinheiro tem alguns nomes mais amigáveis. Os mais famosos são o cheque especial e o crédito pré-aprovado, mas não vamos esquecer que parcelamentos de compras e até o fato de não pagar o cartão de crédito também entra nessa conta. Enfim, diversas formas de endividar o cliente, e fazê-lo pagar juros ao banco.

Recentemente me deparei com um novo produto do Banco Sofisa que é a maneira mais fácil de mostrar o que é o spread bancário na prática. Conhecido por seus CDBs e por ter uma plataforma totalmente online, o Banco Sofisa criou um produto chamado “Saque Especial” que cobra 1,35% ao mês para te emprestar dinheiro. Comparado com outros “cheques especiais”, a taxa é até menor que a média, mas vamos entender isso melhor.

Como essa plataforma online do Banco Sofisa tem somente dois tipos de “produtos”, fica fácil de entender como um banco funciona. De um lado temos a “compra de matéria prima barata” do banco, que nada mais é que o produto de investimento (CDB), que serve para tomar dinheiro emprestado do investidor. Do outro lado temos o produto final do banco, ou seja, o “empréstimo”.

Nesta hora o banco vende seu produto, ou seja, ele empresta de volta o mesmo dinheiro, mas com mais juros.

Spread Bancário na prática

No exemplo anterior, se você investir no CDB a uma taxa de, por exemplo, 110% do CDI, você ganha o direito de “tomar um empréstimo” a 1,95% ao mês. Em outras palavras: você empresta ao banco a 10,7% ao ano (antes de impostos!) e ganha o direito de pegar emprestado dele a 17,5% ao ano. Sentiu a diferença? Prazer, meu nome é spread bancário.

Como diria nosso amigo Mauro Calil, você tem que escolher de que lado você quer estar: do lado que paga juros ou do lado que recebe juros. Não é difícil de perceber que ter dívida significa estar do lado errado, por isso pague sempre suas dívidas antes de pensar em investir.

Para terminar uma (boa?) notícia: Recentemente o governo, junto com o Banco do Brasil e a Caixa, reduziu juros, o que é positivo sob certo ponto de vista, e principalmente para quem está muito endividado e pode renegociar suas dívidas, mas é preciso tomar muito cuidado. Recomendo a leitura destes 2 excelentes artigos com uma análise inicial do impacto desta mudança:

- Crédito rotativo do cartão caindo para 3% a.m. no BB e 3,97% a.m. na CEF? Não, obrigado. Melhor ficar longe disso… do blog Valores Reais

- Toda a verdade sobre o spread bancário, do blog do Dr. Money

Veja mais detalhes sobre esta notícia em Sete perguntas sobre a redução de juros, da Revista Veja.

Atualização (19/04/2012): Itaú, Bradesco, HSBC e Santander não resistiram a pressão e também já anunciaram a redução de suas taxas.

Atualização (04/05/2012): O Sofisa abaixou a taxa do saque especial, de 1,95% para 1,35% ao mês.

Vitor Nagata é editor do Blog do Investidor e profissional da área de investimentos

Vitor,

O engraçado é que muitos não consideram empréstimos os créditos pré-aprovados. Justamente estes que possuem os maiores juros.

Abraço.

Grande Jônatas! Muito obrigado pelo seu comentário e parabéns pelo blog!

É triste ver como a ignorância pode potencializar ainda mais a pobreza, e isso é muito mais comum do que a gente imagina.

Abração!

Vitor Nagata,

Seu blog é demais, NOTA 10. Amei.

Sueli, muito obrigado pelo comentário e pelo elogio.

Abs!

Muito bom o post. Já estava sentindo falta!

Pablo, muito obrigado pela mensagem!

Abs!

Muito bom e muito bem explicado.Parabéns!

Mas olhando por outro lado, ou seja, na posição que podemos aproveitar essa queda das taxas dos juros reais, aplicações em títulos públicos principalmente às indexadas ao IPCA (NTN-Bs de longo prazo) tendem ser uma boa alternativa.

Gostaria do seu comentário e poderia até ser um excelente assunto a ser debatido.

Abraço.

Fabio,

Eu concordo totalmente com sua opinião, até porque a NTN-B principal tem sido o principal destino de meus últimos investimentos.

Vou pensar em um artigo sobre o assunto.

Abs!

Fala Vítor, beleza?

Aqui é o Renato do Blog do Goldmap. Acho que seu artigo foi no ponto certo para explicar qual é o negócio dos bancos. Muito bom!

Depois de ler e pensar um pouco eu me lembrei de uma velha frase muito boa para nos chamar para ação: “Se você acha que os bancos ganham muito dinheiro, compre ações de um banco”.

🙂

Abs.

Renato.

Renato, primeiramente parabéns pelo seu blog!

Concordo 100% com sua frase! Os bancos são nada mais nada menos que uma empresa que comercializa dinheiro. Quem acha que isso é um bom negócio, não precisa necessariamente abrir um banco, esta pessoa pode comprar ações de um banco.

Abs!

Excelente artigo. Algumas pessoas são os senhores dos bancos, outros escravos dele. Parabéns aos dois editores do Blog. Tenho 17 anos e já solifiquei minha meta e objetivos financeiros graças ao Blog. Só uma curiosidade, fugindo um pouquinho do assunto “Blog”. Estou com dúvidas em fazer Engenharia Civil ou Economia. Será que todo engenheiro tem aptidão pelo mercado financeiro??

Obrigado, excelente blog. Parabénas aos dois

Lennon, obrigado pela mensagem!

A escolha de qual área seguir é muito pessoal e envolve muito mais que a aptidão pelo mercado financeiro. Eu, por exemplo, fiz engenharia pensando realmente em trabalhar com engenharia, mas as oportunidades me levaram para outra área.

Abs!

fiquei impresionada com tudo que foi explicado, so uma pergunta como fazer p investir melhor o meu dinheiro?

Edilma, obrigado pela mensagem!

Sua pergunta é um pouco vaga, mas você poderia começar lendo mais sobre o assunto. Há alguns artigos sobre estratégias de investimento neste blog.

Abs!

Tenho acompanhando alguns blogs, entre eles o seu e isto me estimulou a criar o meu próprio blog. O objetivo é compartilhar experiências e aprendizados e me manter firme na caminhada rumo a aposentadoria antecipada.

Se puder, me adiciona, ok?

investidorderisco.blogspot.com.br

Obrigado! Abraços!

Investidor de Risco,

Agradeço pela mensagem.

Abs!

Posso fazer uma pergunta idiota? E se, numa situação bem hipotética, ninguém mais pegar emprestado dos bancos (por essas três formas). O que acontece com os bancos?

Mel, esta pergunta não é idiota, ela é bem pertinente!

Os bancos sempre emprestarão dinheiro, e não necessariamente para os consumidores. Pode parecer apenas negativo, mas empréstimos são necessários para o estímulo e manutenção da economia. As indústrias precisam de capital para investir na produção, os comerciantes precisam de capital de giro para seu negócio funcionar e etc.

Porém, pensando apenas em nós consumidores, sou totalmente a favor da sua visão. Recomendo a leitura de 2 artigos aqui do blog:

– http://www.blogdoinvestidor.com.br/financas-pessoais/vale-a-pena-pagar-a-vista-ou-parcelar/

– http://www.blogdoinvestidor.com.br/financas-pessoais/dinheiro-de-plastico-pros-e-contras/

Abs!

That samurai copslay is cool!! I lurrrrve~ samurai!Oh and I have mixed reactions regarding that Fushigi Yuugi trio:1) I’m a Fushigi Yuugi fangirl and it’s nice to see people reviving it2) I can’t imagine Miaka and the others beyond being 2D XD[rq=18135,0,blog][/rq]

Vitor.

Meus cumprimentos pelo excelente blog! Com a leitura de seus artigos tenho me inteirado melhor sobre como investir, e até despertado interesse em múltiplas formas de investimentos.

Parabéns! E Obrigado!

Sérgio, muito obrigado pela sua mensagem!

Abs!

gostaria de mais debalhe sobre spread bancário, porque eu só estudante do curso de gestão bancária e seguros.

só fanático por esta ciência de gestão financeira e espero ser um mestre.mais detalhes

Olá, adorei seu blog.

Sou estudante de gestão financeira, muito interessante tudo.

Bruno, muito obrigado pela mensagem!

Abs!

A sua posição foi coerente, porém não explicou de forma abrangente o spred bancários, esta diferença que você colocou não é uma conta tão simples assim. O spred bancário no Brasil é um dos mais altos no mundo e isto é em decorrência de toda uma política monetária e econômica de décadas. E este spreed é alto devido a alguns fatores, vou informar apenas uma média. 24% é lucro do banco, 26% são despesas operacionais 12% é pago ao governo pelo depósito compulsório, 19% refere-se a inadiplência e 19% são impostos. Portanto a forma como vc informou não esclareceu, apenas conseguiu deixou uma impressão esteriotipada e equivocada. À economia é muito mais complexa.

Sabrina, muito obrigado pela crítica!

Lembro que o objetivo do blog é desmitificar o mundo dos investimentos através de uma linguagem simples e acessível. Não é possível explicar todos os assuntos com todos os detalhes em um texto de uma página.

Sobre sua justificativa para o spread ser alto, ficam as perguntas:

– Despesas Operacionais: o banco hoje tem uma estrutura muito inchada, com agências caríssimas e muitos funcionários. Será que o fato destas despesas operacionais serem tão grandes é causa ou consequência do spread alto?

– Inadimplência: causa ou consequência? Isto é, será que o banco cobra taxas altas porque há inadimplência ou o povo deixa de pagar porque os juros são altos?

– Impostos: se o spread bancário for alto por causa de impostos, então quer dizer que todo tipo de comércio tem o direito de cobrar preços abusivos?

A economia é realmente muito complexa.

Abs!

Algumas críticas:

Muitos funcionários? Não é o que a maioria da população acha…

Inadimplência: nós sabemos como é o povo brasileiro né? mesmo com a menor taxa da história, HAVERIA SIM inadimplência… O povo não está acostumado a lidar com dinheiro, a ter dinheiro… ele não é educado financeiramente e não sabe planejar nada, esquece até de pagar o crédito habitacional hahahaha

O comércio cobra sim preços abusivos: ex. alimentos.

Gostaria de tirar uma duvida. Atualmente tenho um veiculo financiado pelo banco itau, mas não tenho conta no banco.

Como ter acesso a esta tão falada redução de juros? Tenho que abrir uma conta, para que de fato me torne cliente?

Boa noite, eu tenho o valor para pagar o saldo final do apartamento que comprei,pórem minha esposa e funcionaria do banco do brasil e com segue um financiamento diferenciado. O que seria melhor pagar ou investir esse dinheiro? E onde investir?

Desde de já ogrigado e parabéns´pelos artigos

Cleber Ribeiro

Mercado imobiliário em 2014 e a bolha dos preços.

Nesse vídeo faço uma breve análise do mercado imobiliário nacional e regional baseado em dados da Fundação Instituto de Pesquisas Econômicas – FIPE.

http://bit.ly/1hYsaCl

estou com duvidas pra que serve spread bancario ,tenho que falar em publico e nao sei como falar ,mim ajuda ai obrigado.

Ótimo post. Valeu!!!

Vitor, sugiro que você faça uma avaliação sobre o spread nas cooperativas de crédito, comparando com os bancos.

Valdeci, muito obrigado pelo comentário e pela sugestão!

Tentarei fazer um artigo sobre este assunto, porém ele foge um pouco da minha expertise.

Abs!