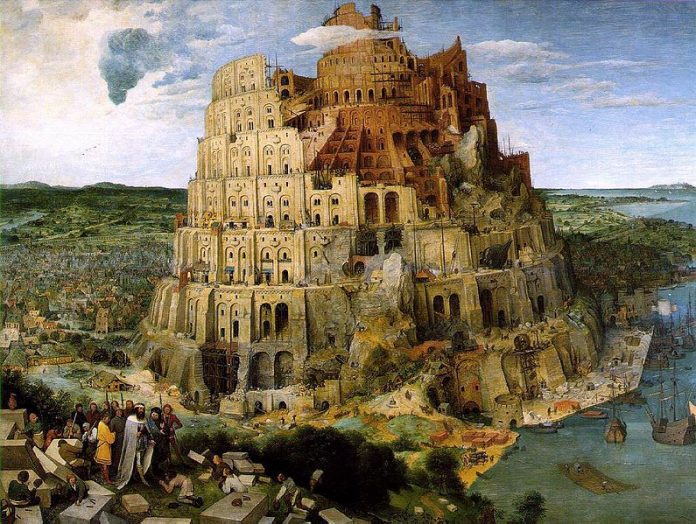

Segundo a Bíblia, houve um episódio em que o povo de Babel decidiu construir uma torre para eternizar seus nomes, que seria tão alta a ponto de alcançar o céu. Deus castigou esta afronta e demonstração de soberba e orgulho do homem, confundindo-os com diferentes línguas, de tal forma que não se compreendessem uns aos outros. Até hoje a expressão “Torre de Babel” é sinônimo de confusão de línguas, e os juros aqui no Brasil são exatamente desta maneira!

O crédito tem crescido bastante no Brasil e os marketeiros não dormem em serviço: ao anunciar financiamentos ou qualquer outro tipo de crédito, sempre mostram taxas ao mês, pois assim mostram números menores.

Quem entraria no cheque especial ao saber que a taxa de juros é de 151% ao ano, ou no crédito rotativo do cartão a 333% ao ano? Mas a 8% ou 13% ao mês, respectivamente, parece que é pouco, além do que o brasileiro “já está acostumado”. Pasmem, esses números astronômicos estão nas entrelinhas, no rodapé do anúncio, e ninguém os lê. A poupança, o mais difundido investimento do país, também não ajuda: tem um rendimento de 0,5% a.m. + TR, ou seja, incentiva essa cultura de curto prazo. Isso acaba invariavelmente estimulando a seguinte pergunta para qualquer investimento: quanto rende por mês?

Comparar é algo intrínseco ao processo de investimento, mas é difícil uma hora comparar uma taxa de juros ao mês e na outra uma taxa de juros ao ano. Não existe certo ou errado pra isso, desde que esteja claro qual é o período considerado, mas uma padronização ajuda bastante a não se confundir.

No mundo inteiro é utilizada a taxa de juros ao ano (abreviação: a.a.). Se pensarmos em investimentos e longo prazo, realmente faz sentido abandonarmos a notação ao mês e pensar apenas em retorno ao ano. Investimos hoje para a faculdade dos filhos quando eles tiverem 18 anos ou 216 meses? E quando falamos de aposentadoria, pensamos em 30 anos ou em 360 meses? E se formos avaliar o desempenho de um técnico de futebol: avaliamos o desempenho em um jogo ou em uma temporada?

Mesmo que um investimento seja feito por qualquer período diferente de um ano, é possível transformar o retorno em taxa anual equivalente, ou seja, anualizar a taxa de juros. Com essa padronização, podemos comparar o retorno de diferentes investimentos ou financiamentos.

Para deixar mais claro, veja o exemplo a seguir: qual investimento você prefere? Um com retorno de 12% ao ano ou de 1% ao mês? Ou é a mesma coisa?

Se levarmos em conta o efeito multiplicador dos juros compostos, veremos que 1,0% a.m. = 12,7% a.a., ou seja, o melhor investimento entre os dois é o que paga 1% a.m., apesar de muitas vezes sermos induzidos a escolher o maior número. E se fosse um empréstimo, antes de fazer essa conta não parece que 1% a.m. é mais barato? Lembre-se: se você não fizer essa conta, alguém fará e estará enriquecendo às suas custas.

Dessa forma, muito cuidado com as taxas de juros ao comparar o desempenho de dois investimentos, assim como dívidas e parcelamentos. Aqui no Blog do Investidor utilizaremos sempre taxas de juros anualizadas, ao ano, para facilitar as comparações.

Ulisses Nehmi é editor do Blog do Investidor e profissional da área de investimentos.

Olá Ulisses, tudo bem!?

Gosto muito de sua didática com seus temas sobre investimentos, seus textos e sei o quanto é difícil agradar a gregos e troianos. Estou sempre acompanhando seus posts.

Peço humildemente e, sempre que possível, incluir o blog Finanças Forever na sua lista de blogs interessantes (se é que há uma lista em seu blog), já que o seu sempre esteve na minha lista de blogs que acompanho e recomendo, des do inicio de minhas postagens no meu blog.

Abraços ao amigo e sucesso!

Everton,

Ainda não temos uma lista dessa em nosso site, mas vou pensar em como implementar… O blog Finanças Forever certamente estará nela!

Abs

Acabei de receber a fatura do meu cartão de crédito e a seguinte frase me chamou atenção:

“Custo Efetivo Total (CET) para rotativo de 381,28% ao ano, válido para o vencimento dessa fatura.”

Surreal! Não acredito que alguém tenha coragem de entrar num crédito rotativo com uma taxa dessas… Desculpem, tinha que deixar a minha indignação registrada. Veio ainda uma propaganda de título de capitalização no cartão de crédito.

Abs

[…] seu gerente e priorizar dívidas mais caras ou com maiores juros. Comece fazendo um levantamento da taxa de juros de cada dívida. E comece a se organizar: é muito importante criar disciplina para não assumir […]

[…] de juros é 25% (R$ 200 pra ganhar em cima de R$ 800 investidos). Como estamos falando de 1 ano, a taxa anualizada é a mesma: 25% a.a. Já se o prazo fosse de 2 anos, o retorno seria o mesmo, porém a taxa de […]

[…] ganhará essa diferença de R$ 400 até o vencimento. Essa diferença pode ser traduzida numa taxa anualizada, e é justamente ela que aparece na tabela de Preços e Taxas do Tesouro […]

[…] Assim entendemos o que significa a taxa apresentada na tabela de Preços e Taxas do Tesouro Direto, ao lado das LFTs: é o deságio entre o preço unitário de referência e o preço unitário negociado, expresso em taxa anualizada. […]

Parabéns pelo comentário Ulisses. Realmente muitas pessoas desavisadas podem se confundir com o conceito de juros compostos.

No início deste mês, eu e um grupo de amigos nos engajamos na causa de democratização de informações financeiras (muito alinhado com o trabalho que vocês do Blog do Investidor fazem). Queremos que todas as pessoas possam, por si mesmas, tomar suas decisões em relação ao seu dinheiro.

Acreditamos que boas instituções financeiras devam ser recompensadas por seu trabalho e que nem tão boas instituições se esforcem para melhor servir seus usuários.

Se acharem nossa causa interessante, deem uma passada no site do Bankemist (www.bankemist.com). Iniciamos nossa jornada com Crédito Pessoal e em algumas semanas estaremos incorporando Fundos de Investimento.

um abraço

felipe

PS: estou seguindo vcs no twitter através do Bankemist

Felipe,

Obrigado pelo comentário e boa sorte no seu projeto!

Abs

[…] coisa é certa: os juros de cartão de crédito e cheque especial são astronômicos e é preciso evitá-los ao máximo. Para isso é preciso também organizar as receitas, desde […]

Preciso de ajuda urgente, tirei nota ruim na prova passada e tenho que fazer um trabalho que soma bons pontos.

O trabalho é simples mas encontro dificuldades, por favor me ajude. A questão é: Como transformar taxas de juros compostos que estão em mês para ano, ano para bimestre, semestre para dia. E ainda preciso de somente um exemplo.

Obrigada,

Ana

Ana,

Escrever fórmulas/contas em texto é complicado, mas vou dar um exemplo passo a passo:

– 1 mês tem na média 21 dias úteis. Isso é convenção.

– 1 ano tem 12 meses, logo tem tem 12 * 21 = 252 dias úteis. Também é convenção.

Vamos partir de uma taxa de 1% ao mês. Para anualizar (12 meses):

(1 + i) = (1 + 1%)^(12) –> i = (1 + 0,01)^(12) – 1 = 1,126825 – 1 = 12,68% ao ano

De anual para bimestral (2 meses num ano de 12 meses):

(1 + i) = (1 + 12,68%)^(2/12) –> i = (1 + 0,1268)^(1/6) – 1 = 1,02010 – 1 = 2,01% ao bimestre

De anual para semestral (6 meses num ano de 12 meses):

(1 + i) = (1 + 12,68%)^(6/12) –> i = (1 + 0,1268)^(1/2) – 1 = 1,06152 – 1 = 6,15% ao semestre

De semestral para diário (1 dia útil em 6 meses de 21 dias úteis –> 6 * 21 = 126 dias úteis):

(1 + i) = (1 + 6,15%)^(1/126) –> i = (1 + 0,0615)^(1/126) – 1 = 1,000474 – 1 = 0,0474% ao dia

Espero que ajude.

Abs

Muito bom.

Só um adendo: faltou dizer que essas fórmulas não devem ser decoradas, e sim DEDUZIDAS.

Abs

Andre,

Verdade, obrigado pelo complemento!

No caso, fiz na forma de exemplo e passo a passo justamente pra não decorar, mas entender como faz.

Abs

Boa tarde, se possível gostaria que vocês me ajudassem.

Estou necessitando de um empréstimo, mas não sei o que devo usar como referencia para comparar qual banco é melhor: ( não sei se uso a tx de juros ao mês, ao ano ou ainda o CET) não sei qual dos três devo usar como referência para comparar entre os bancos.

Ex: Simulação real que fiz de credito consignado no banco do Brasil:

Valor a ser financiado: 3000,00

Tx de juros ao mês: 1,71 %

Tx de juros AA: 24,03 %

Quantidade de meses: 60

Valor da parcela: 83,74 (estimada)

Acontece também que quando faço estas contas na calculadora do cidadão a conta não da exata.

Caso eu queira comparar com outro banco devo ter como referencia: Tx de juros ao mês, tx de juros ao ano ou CET?

Pois estou precisando deste empréstimo.

Se puderem ficarei grato..

Abraço

Junior,

Antes de mais nada, não posso deixar de sugerir que pense novamente se precisa mesmo de um empréstimo. Se precisar mesmo, esse tipo de empréstimo (crédito consignado) é dos menos piores. Evite o cheque especial e cartão de crédito a qualquer custo.

Depois, vamos aos fatos: provavelmente tem algum tipo de taxa de abertura de crédito (a famosa TAC) ou equivalente no meio… Com essa parcela mensal e essa taxa, o valor presente deveria ser R$ 3.126,50, ou seja, se você receberá líquido R$ 3.000, então tem R$ 126,50 de taxa ‘escondida’.

Se você fizer uma outra conta, que é achar a taxa efetiva dessa operação a partir do Valor Presente e do valor das Parcelas mensais, chegará à taxa de 1,88%a.m., que podemos chamar de custo efetivo total. O ideal seria utilizar esse CET para fazer a comparação, já que é o que você realmente terá de custo.

Abs

[…] tipo de investimento. Salvo raras exceções, não existe investimento seguro que supere as taxas de juros cobradas pelo seu banco em uma dívida. Lembre-se que o cheque especial cobra cerca de 200% ao ano. Já empréstimos pessoais atingem a […]

[…] o cupom é expresso em taxa anualizada, junto com a freqüência de pagamento. As NTN-F, por exemplo, tem cupom de 10% a.a. semestral, ou […]

[…] Outra estratégia comum é sempre mostrar as taxas de juros em números mensais, pois já vimos neste artigo que não é positivo comercialmente informar que o juros de crédito rotativo é 333% ao […]

Senhores, Boa Noite

Tenho um caso parecido abaixo

Proposta do banco para consignado:

(Com toda transparência e respeito que o banco tem com seu cliente)

Valor pedido: 12000,00

Juros: 1,65%

Parcela: 392,88

Meses: 48

Como pode ver no final das contas não fecha. Qual o verdadeiro CET?

Como podemos evitar isso? Porque eles sentem tanto liberdade para nos enganar? Não recebi nenhum documento comprovando as condições do empréstimo, apenas caiu na conta.

E o pior, para aceitar essas condições (foi a melhor que encontrei pesquisando) tive que aceitar uma venda casada e pegar um título de captalização com 500,00 por 3 anos. A necessidade fez com que eu aceitasse.

Mas se acontece é porque ninguém regula. Quando regula, sabemos do problema, mas não sabemos como agir.

obrigado