Você já ouviu falar do conceito de valor esperado? Pode parecer algo super complexo ou que não tem nada a ver com você. Mas a verdade é que você lida com decisões de valor esperado todos os dias, e de forma automática.

Valor esperado nada mais é que o quanto que você espera de resultado de alguma ação. Estatisticamente, é a média dos retornos de uma experiência, se você fizer ela inúmeras vezes.

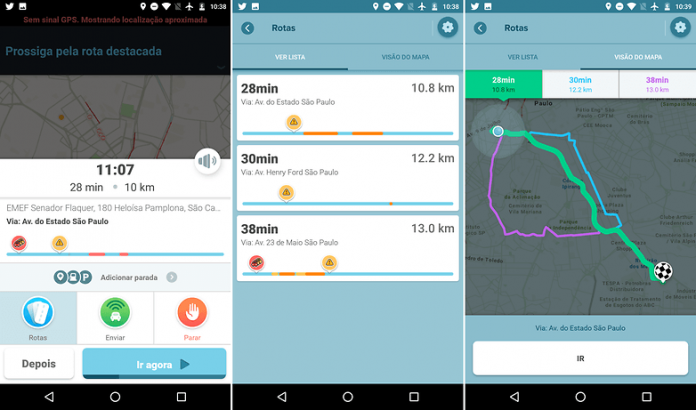

Valor esperado do tempo no trânsito

Um exemplo que todos passamos todos os dias é o valor esperado do tempo no trânsito.

Imagine que você leva cerca de 30 minutos para ir ao trabalho em média.

As vezes você pega todos os faróis abertos e chega em 15 minutos, mas as vezes (sempre quando você está atrasado) tem um acidente no caminho e você chega em 45 minutos ou mais.

Como na média o translado demora 30 minutos, o valor esperado deste translado é 30 minutos.

O risco e o valor esperado

Usando o exemplo do tempo no trânsito, podemos ilustrar melhor a relação entre risco e valor esperado.

Você poderia experimentar um caminho novo ao trabalho, ou seja, correr um risco. Mas você nunca faria isso se o seu valor esperado não fosse maior. Isto é, quando você se propõe a tentar um caminho diferente, você tem a expectativa de que irá chegar mais rápido, ou seja, que seu valor esperado será melhor.

Inconscientemente nós sabemos que para correr mais riscos é preciso ter um valor esperado maior/melhor. Senão não teria porque correr riscos.

Mas risco não é ruim?

Risco é um conceito interessante.

Falamos toda hora dele, mas a verdade é que ele é mal compreendido, e quase sempre mal administrado.

Neste artigo (Risco é sempre ruim? Não necessariamente) discutimos melhor este conceito. Mas já adianto a conclusão: risco não é necessariamente ruim, desde que ele seja entendido, administrado e que possa indicar um possível resultado bom.

Mas como o risco pode ser bom?

Sem riscos, você nunca terá um resultado além do óbvio, ou do esperado. E as vezes o esperado não é suficiente.

Vamos ao exemplo.

Risco e o valor esperado no relacionamento

Um exemplo (um pouco ingênuo) para ilustrar o conceito de risco versus valor esperado, é no momento que alguém deseja conhecer outra pessoa.

Quem tem a auto estima baixa (tolerância baixa a risco), sempre terá um valor esperado baixo na hora de iniciar uma conversa com alguém. A pessoa sempre achará que o outro não irá se interessar por ela, ou seja, que não adiantará nada iniciar uma conversa. Por isso ele não corre este risco e nunca inicia esta conversa, e o resultado é o óbvio e esperado: nada.

Já para quem tem a auto estima alta (tolerância alta a risco), é exatamente o inverso. Ele/ela não tem medo de arriscar levar um fora ou ser rejeitado. Isto porque o valor esperado de iniciar a conversa para ele é maior do que ficar parado.

(Peço desculpas pelo momento “auto ajuda”, mas era só para ilustrar o conceito)

Bom, agora que você entendeu o conceito, vamos ao que importa: o valor esperado de um investimento.

Valor mínimo esperado do investimento

Antes de entrar na relação risco x retorno e valor esperado, vamos deixar claro uma coisa: qual o menor valor esperado que você deve ter para um investimento?

O menor valor esperado que você deveria esperar em seu investimento é o benchmark sem risco do mercado, ou seja, o famoso CDI.

Mas o que é CDI?

CDI significa certificado de depósito interbancário. Em poucas palavras, CDI é a taxa que um banco paga para tomar emprestado dinheiro de outro banco. Lembrando que a taxa do CDI sempre irá acompanhar a taxa Selic (a famosa taxa de juros), definida pelo Copom.

Ok, muitos detalhes, vamos ao que interessa.

O que você precisa saber é que o CDI é o mínimo que você deve esperar em um investimento. É o retorno que você consegue sem correr risco e com alta liquidez. Por este motivo, não há porque você optar por um investimento que tenha um valor esperado menor que o CDI, certo?

Comparando com o exemplo do trânsito: a taxa do CDI equivale aos 30 minutos. Qualquer investimento com retorno esperado abaixo do CDI é equivalente a um caminho alternativo que você espera que demore mais que 30 minutos. Não serve para nada.

Apesar de soar óbvio, tem muito investimento com valor esperado abaixo do CDI por aí.

Juros altos controlando inflação: uma consequência do risco x valor esperado

Não vou entrar muito nesta discussão, porque ela é bem ampla e até um pouco contestada. Mas na teoria (até defendida pelo Banco Central e seu plano de metas), aumentar juros diminui a inflação. Mas por quê?

A resposta simplificada é porque aumentar juros aumenta o valor esperado mínimo que falamos anteriormente (no caso, o CDI), e por isso desestimula os investimentos na economia real.

Para o empresário, se um investimento na economia real (ex.: abrir uma loja ou fabricar alguma coisa) não tem um valor esperado maior que o CDI, então vale mais a pena deixar este valor investido, do que arriscar ao abrir um negócio, e poder perder (ou ganhar menos que o CDI).

Menos investimento na economia real significa menos emprego e menos dinheiro circulando, o que resulta em menor consumo e menor inflação (na teoria).

Valor esperado do investimento e a relação risco x retorno

Se um investimento possui risco, o valor esperado do investimento deve compensar este risco.

Conforme falamos antes, um investimento sem risco deve ter o retorno pelo menos igual ao CDI. Conforme o risco do investimento aumenta, seu valor esperado deve aumentar, senão o investidor não deveria aceitar investir.

E é isso. O resto são só probabilidades e contas.

Como calcular o valor esperado

Calcular o valor esperado é super simples: basta multiplicar a probabilidade de tal evento ocorrer pelo resultado, e ir somando estas multiplicações até o acumulado das probabilidades chegar a 100%. Depois você subtrai o custo e chega no valor esperado.

A dificuldade disso tudo é saber qual a probabilidade de algo acontecer.

Em vez de ficar colocando fórmulas aqui, eu vou demonstrar através de exemplos para você entender melhor:

Valor esperado da Mega Sena

O custo de apostar na Mega Sena é R$ 3,50.

A probabilidade de você acertar a Mega Sena é de 1 em 50 milhões. 1/50.063.860 para ser exato, o que dá mais ou menos 0,000002% de chance.

Agora suponha que quem acerta a Mega Sena leva R$ 100 milhões pra casa (normalmente é menos).

Então o valor esperado desta aposta antes do custo é R$ 100 milhões * 0,000002% = R$ 2,00. Como o valor esperado de 99,999998% das vezes é zero (quando você não é sorteado), então o valor esperado total antes do custo é R$ 2,00.

Depois do custo (valor da aposta da Mega Sena), o valor esperado é R$ 2,00 – 3,50 = – R$ 1,50 negativos!

Isto mesmo, apostar na Mega Sena tem um valor esperado negativo!

Mas você já sabia isso sem fazer as contas, certo?

Quem é de São Paulo deve saber da “Nota do Milhão”. A prefeitura trocou os inúmeros mini sorteios que pagavam cerca de R$ 10 e trocou por um único sorteio mensal de R$ 1 milhão. Na prática não foi praticamente mudado o valor esperado destes sorteios, nem o quanto que a prefeitura gasta com este incentivo. Mas parece algo bem melhor, não parece?

Valor esperado de um investimento

É muito difícil você saber exatamente as probabilidades de um investimento com risco. Mas para nosso exemplo vamos imaginar que isso é possível.

Imagine as seguintes probabilidades:

- 30% de chance do investimento retornar 40%

- 20% de chance do investimento retornar -10%

- 50% de chance do investimento retornar 10%

Qual o valor esperado do retorno deste investimento?

30%*40% + 20%*(-10%) + 50%*10% = 15%

O valor esperado deste investimento é 15%. Se o valor do CDI for menor que 15%, a princípio valeria a pena fazer este investimento, dependendo da sua tolerância a risco. Mas se o valor do CDI for maior (isto é, sem risco você tem um valor esperado maior), então este investimento não compensa.

Este artigo falou muito na teoria, porque a prática é muito mais complexa e, por que não falar, emocional.

Mas a moral da história é simples: O seu investimento deve retornar no mínimo o CDI. Se ele possui algum tipo de risco, ele deve ter um valor esperado maior que o CDI. E o inverso também é válido: Se o investimento render mais que o CDI, ele possui algum tipo de risco.

Se você deseja receber nossos próximos artigos, cadastre seu e-mail abaixo. Fique tranquilo, nós não enviamos spam.

Vitor Nagata é editor do Blog do Investidor e profissional da área de investimentos.

Parabéns pela matéria, me agregou muito

“O seu investimento deve retornar no mínimo o CDI.” Na prática, vc recomenda isso considerando que será descontado Imposto de Renda? Pergunto porque é comum ver dezenas de títulos de LCI, CDB, CRA, debêntures ofertando taxas acima do CDI (98-110%) nos casos que serão cobrados IR, e sempre abaixo do CDI (85-95%) quando isento do IR. Nesse caso qual a conta deve ser feita?

Felipe, muito obrigado pelo comentário!

Sua pergunta é perfeita. Deve-se comparar com o CDI bruto, ou seja, seu investimento deve render no mínimo o CDI, antes de descontar os impostos.

Isto porque o investimento sem risco que temos, com alta liquidez, é a LFT ou Tesouro Selic. E este investimento rende 100% do CDI, mas é preciso descontar o imposto de renda.

Já que você tem essa dúvida sobre produtos isentos ou não, recomendo a leitura deste artigo: http://www.blogdoinvestidor.com.br/investimentos/lci-lca-e-produtos-isentos-de-imposto-vale-a-pena-investir/

Abs!

Puxa, muito esclarecedor. Todo mundo fala em CDI e não entendia nada. Obrigado. Agora sim.

Muito bom

Parabéns pela matéria me agregou muito

Oi Vitor!

Gostei muito dessa produção, parabéns!

Gostaria de encontrar um e-mail para abordar sobre guestposts. Você poderia me passar, por favor?

Obrigada!

[…] Fonte do Artigo […]

Muito didático, obrigado pelo post! Adentrar no mundo financeiro tem sido uma jornada de muito estudo e dedicação e estou adorando. O blog do investidor tem sido de muita utilidade nesse processo.

Abraços,

Gustavo Woltmann

Parabens pela sua amteria! Passei a entender o que era um bicho de sete cabecas.Obrigada!gamos

Digamos que um individuo efetue a venda de um apartamento. Preco total: R$225mil. E aconselhavel CDI ou partir para LCI ou outra aplicacao?

Parabens pela sua amteria! Passei a entender o que era um bicho de sete cabecas.rsrs…Obrigada!

Digamos que um individuo efetue a venda de um apartamento. Preco total: R$225mil. E aconselhavel CDI ou partir para LCI ou outra aplicacao?